Acconti IMU e TASI 2019

di Gianfranco Costa (Quaderno settimanale n. 22/2019 – www.sercontel.it)

Come ogni anno i mesi di giugno e luglio sono dedicati alla liquidazione delle imposte sui redditi e delle patrimoniali.

In questo intervento parleremo del versamento dell’acconto di IMU e TASI; adempimento, che scade domenica 16 giugno, e che slitta al primo giorno lavorativo successivo.

Il versamento della prima rata si calcola sulla base dell’aliquota e delle detrazioni dei dodici mesi dell’anno precedente.

Come regola generale, l’IMU è dovuta da tutti i proprietari di immobili o da chi detiene diritti reali di godimento. Il Legislatore ha, però, previsto alcune particolari esenzioni rivolte a taluni possessori di immobili come, ad esempio, nel caso di immobili adibiti ad abitazioni principali; esenzione che non sarà applicata nel caso l’immobile abbia le caratteristiche per essere considerato di lusso.

L’esenzione per l’abitazione principale vale anche per la tassa sui servizi indivisibili.

Vediamo allora di esaminare le regole che sottengono alla determinazione dell’imposta ed al suo versamento.

IMU ASPETTI SOGGETTIVI

L’IMU (imposta municipale unica) ha sostituito la precedente ICI con qualche novità in merito ai moltiplicatori utilizzati per il calcolo della base imponibile, ai soggetti obbligati al versamento e ai soggetti esonerati.

L’IMU è dovuta da tutti i proprietari di immobili o da chi detiene diritti reali di godimento sugli immobili. Pertanto, anche per il 2019 sono soggetti passivi dell’IMU:

• il proprietario dell’immobile;

• l’usufruttuario;

• il titolare di diritto di abitazione, di enfiteusi, di superficie e d’uso;

• il locatario di bene in leasing;

• il concessionario di beni demaniali.

Sono esonerati, tra l’altro, dal versamento dell’IMU i proprietari o titolari di diritti reali di godimento sulle seguenti categorie di immobili:

• abitazioni principali non di lusso e quindi appartenenti alla categoria catastale A2, A3, A4, A5, A6 e A7 e relative pertinenze (le pertinenze dell’abitazione principale ammesse all’esonero IMU sono esclusivamente quelle appartenenti alle categorie catastali C/2, C/6 e C/7, nella misura massima di una unità per ciascuna di esse);

• unità immobiliari appartenenti alle cooperative edilizie a proprietà indivisa, adibite ad abitazione principale e relative pertinenze dei soci assegnatari;

• fabbricati di civile abitazione destinati ad alloggi sociali come definiti dal D.M. 22 aprile 2008 del Ministro delle Infrastrutture, di concerto con il Ministro della Solidarietà sociale, il Ministro delle Politiche per la famiglia e il Ministro per le Politiche giovanili e le Attività sportive;

• casa coniugale assegnata al coniuge, a seguito di provvedimento di separazione legale, annullamento, scioglimento o cessazione degli effetti civili del matrimonio;

• l’unico immobile, iscritto o iscrivibile nel catasto edilizio urbano come unica unità immobiliare, posseduto, e non concesso in locazione, dal personale in servizio permanente appartenente alle Forze armate e alle Forze di polizia ad ordinamento militare e da quello dipendente delle Forze di polizia ad ordinamento civile, nonché dal personale del Corpo nazionale dei vigili del fuoco, e dal personale appartenente alla carriera prefettizia (fatto salvo quanto previsto dall’art. 28, comma 1, D.Lgs. n. 139/2000), per il quale non sono richieste le condizioni della dimora abituale e della residenza anagrafica;

• i beni merce che non devono essere stati locati nemmeno per parte d’anno.

Con riferimento a quest’ultima categoria, si rammenta la necessita di apposita dichiarazione IMU da presentare al Comune ove è situato l’immobile merce di proprietà dell’impresa costruttrice.

IL VERSAMENTO

Per effettuare il versamento dell’IMU il contribuente ha a disposizione varie motalità. Infatti esso può essere effettuato:

1) con bollettino postale;

2) con modello F24 e con i codici tributo:

o 3912 – IMU – abitazione principale e relative pertinenze – COMUNE;

o 3913 – IMU – fabbricati rurali ad uso strumentale – COMUNE;

o 3914 – IMU – terreni – COMUNE (diversi da gruppo catastale D);

o 3916 – IMU – aree fabbricabili – COMUNE;

o 3918 – IMU – altri fabbricati – COMUNE;

o 3925 – IMU – immobili ad uso produttivo classificati nel gruppo catastale D – STATO;

o 3930 – IMU – immobili ad uso produttivo classificati nel gruppo catastale D – INCREMENTO COMUNE;

3) con modello F24/EP per i versamenti dovuti dagli enti pubblici.

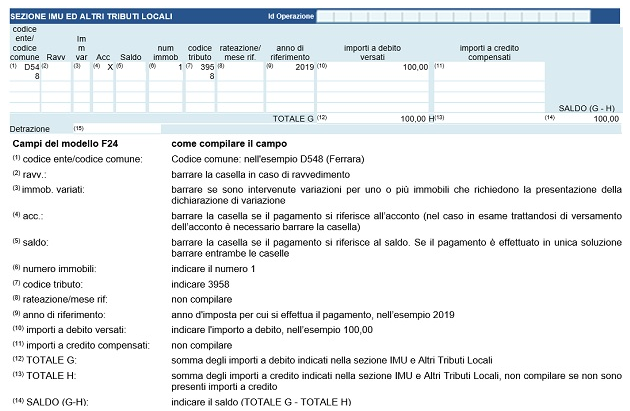

Esempio di compilazione

Di seguito un esempio di versamento dell’IMU dovuta a giugno 2019, con la compilazione del modello F24.

IMU – IMPOSTA MUNICIPALE PROPRIA PER GLI ALTRI FABBRICATI

Sezione modello F24 da compilare: IMU ED ALTRI TRIBUTI LOCALI

Supponiamo che non siano previste detrazioni.

Esempio di versamento acconto giugno 2019

Importo 1° acconto: 500 euro

Anno di imposta: 2019

Comune competente per l’imposta: Ferrara

Numero immobili: 2

TASI: ASPETTI SOGGETTIVI

Con la medesima scadenza prevista per l’IMU, il 17 giugno, il contribuente deve assolvere anche al versamento della rata per il primo semestre 2019 della TASI – tassa sui servizi indivisibili.

Come per l’IMU, il termine di versamento del saldo è stabilito al 16 dicembre 2019.

L’imposta può essere anche versata in unica soluzione per tutto il 2019, entro il 16 giugno, prorogato al 17 giugno 2019.

Il versamento della prima rata della TASI va effettuato sulla base dell’aliquota e delle detrazioni dei dodici mesi dell’anno precedente.

Il versamento della rata a saldo dell’imposta dovuta per l’intero anno è eseguito, a conguaglio, entro il 16 dicembre, sulla base delle deliberazioni di approvazione delle aliquote e delle detrazioni pubblicate sul Portale del federalismo fiscale.

Dal 2016 in base a quanto previsto dalla normativa vigente, non sono più soggetti a TASI gli immobili adibiti ad abitazione principale, ad eccezione di quelli classificati nelle categorie catastali A/1, A/8 e A/9.

È stata estesa pertanto anche ai fini TASI l’agevolazione già prevista a fini IMU.

Tale esenzione vale sia se l’immobile costituisce abitazione principale per il possessore, sia per l’utilizzatore dello stesso.

Con riferimento alle pertinenze dell’abitazione principale, può beneficiare dell’esclusione dal prelievo esclusivamente un’unità immobiliare per ciascuna delle seguenti categorie:

• C/2 – cantine e soffitte;

• C/6 – autorimesse e posti auto;

• C/7 – tettoie.

Il calcolo della base imponibile TASI va effettuato secondo le regole previste per l’IMU. Ottenuta la base imponibile a essa occorre applicare le aliquote fissate dal Comune di ubicazione dell’immobile.

Dal 2015 la tempistica di versamento della TASI (e della delibera comunale da applicare) è pienamente allineata a quella dell’IMU.

IL VERSAMENTO

Il versamento della TASI deve essere effettuato mediante l’utilizzo del modello F24 o mediante l’utilizzo di apposito bollettino postale.

Con D.M. 23 maggio 2014 è stato approvato il bollettino di conto corrente postale per il versamento del tributo sui servizi indivisibili. Il modello di bollettino di conto corrente postale riporta obbligatoriamente il seguente numero di conto corrente: 1017381649, valido indistintamente per tutti i Comuni del territorio nazionale.

Su tale conto corrente non è ammessa l’effettuazione di versamenti tramite bonifico.

Il conto corrente postale per il versamento del tributo per i servizi indivisibili è obbligatoriamente intestato a PAGAMENTO TASI.

Per i versamenti con modello F24 devono essere utilizzati i codici tributo:

• 3958 – TASI – abitazione principale e relative pertinenze;

• 3959 – TASI – fabbricati rurali ad uso strumentale;

• 3960 – TASI – aree fabbricabili;

• 3961 – TASI – altri fabbricati.

Esempio di compilazione

TASI – TRIBUTO PER I SERVIZI INDIVISIBILI SU ABITAZIONE PRINCIPALE E RELATIVE PERTINENZE

ART.1, C. 639 – L. N. 147/2013 E SUCCESSIVE MODIFICAZIONI

Importo: 100 euro

Anno di imposta: 2019

Comune competente per l’imposta: Ferrara

Numero immobili: 1

Conclusioni

Come abbiamo visto, il versamento degli acconti IMU e TASI, non comportano particolari difficoltà in quanto ci si basa sulle aliquote e regole dell’anno precedente.

Diversamente, in sede di calcolo del saldo, sarà necessario verificare, comune per comune, se siano state operate modifiche regolamentari.

Nel mese di novembre pubblicheremo apposito intervento volto a ricordare quelle che sono le regole di quantificazione dei tributi a saldo per il periodo d’imposta 2019.